いつも住まいスタジアムをご利用いただきありがとうございます。

若干、更新が遅れましたが、今年も住まいスタジアムをよろしくお願いいたします。

さて、こちらでは今まで住宅のご購入前のお悩みや、購入から数年が経ち、ローン返済の見直しの相談等について紹介させていただきました。

今回は住宅購入直後のご相談です。

例えば、今後かかってくる金額を踏まえたうえで住宅ローンを借りるとして、5000万円までなら難なく返せるとします。しかし、銀行等で「お客様には最大7000万円までお貸しすることができます」と言われました。それなら、もっといい家に住めると、借りられる金額をいっぱいまで(ここでは7000万円)借りたとしましょう。

年収が上がる可能性等がない場合、返せる金額を大幅に超えてしまっての返済はかなり困難となってまいります。

第一のポイントとしては、行動に移す前にご相談いただけますと、私どもでお客様自身の状況を把握、そして無理のない返済プランを組むことができます。

すでにもう目一杯異常借りてしまった!という方はどうすれば良いいいでしょうか?

ここからは実際に、上記のような若干オーバー気味な借り入れをしてしまった状態で相談に来られた、Aさんのご事例をご紹介させていたします。

まずAさんにご提案させていただいたのは、毎月生活費を1万円減らすことです。

そんな当たり前のこと…と思われるかもしれませんが、今回のお客様のキャッシュフローを確認したところ平均よりも高めな生活水準で過ごしていらっしゃり、このままの生活を続けていると、老後まで赤字が続いてしまう状況となっていました。ダイエットなどをする際も、最初から100回の筋トレを目標として途中で挫折するより、10回ずつでも毎日続けた方が効果的ですよね。無理のない範囲でも継続できれば赤字が減少し黒字へと変わってまいります。

今回お客様にご覧いただいたキャッシュフローでは、このままの生活をつづけた場合と、月1万円節約生活をおこなった場合で、50年後には、1200~1300万円ほどの差がうまれました。

月21万円で生活していたものを20万円に変えるだけで、老後に余裕を持つことができる、言わば将来への貯金が可能なのです。

もう一つAさんにご提案させていただいたことは、繰り上げ返済という“目標”を立てることです。

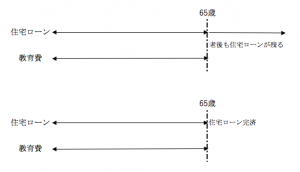

Aさんが借り入れを開始したのは45歳。住宅ローンの返済は80歳までかかる計画でした。しかし、うまくやりくりして、繰り上げ返済を実施すれば、65歳までに完済可能でした。以下の図をご覧ください。

上図:今の生活をつづけた場合

下図:繰り上げ返済を行った場合

このまま何もせずに生活をつづけていくと、上図のように定年を迎え、年金生活が始まった老後にもローン返済が続きます。しかし下図のように、”今"対策することで65歳までにお子様の教育費・ローン返済すべて終えることができ、老後はご自身のためにお金を使うことができるのです。

勉強やスポーツでもよく言われますが、お金についても、目標に向けて少しずつでも継続することで、将来へと繋がってくるのです。

ご自身が「借りることができる金額」と「返すことができる金額」は異なります。マンションのモデルルームなどでは、お客様の上限ぎりぎりを案内するように指導されている営業マンも降り、しばしば「それは借り過ぎではないか」という提案も見られます。Aさんの場合は、生活費に多少コストがかかっていたので絞る余裕もありました。でも絞る余力もない方もいらっしゃいます。

ですので、ぜひお住まいをご購入の前に一度ご相談にいらしてください。一人一人の状況を見据えたうえで、最適な返済プランをご提案いたします。